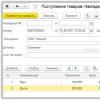

Счет фактура на поставку товара. Нужна ли счет фактура если ип работает без ндс. Какие виды счетов-фактур на услуги устанавливает НК РФ

Налоговым кодексом РФ предусмотрена обязанность выставления счета-фактуры плательщиками НДС, ставка налога записывается в специально отведенные графы. Случаются ситуации, когда документ выписывается контрагентом, а налог отсутствует. В этом случае 7 и 8 графа бланка содержит фразу «без НДС». Как оформляется счет-фактура без НДС, как она регистрируется в книге покупок и продаж. Образец такого документа можно посмотреть ниже.

Когда оформляется счет-фактура без налога?

Налоговый кодекс (ст. 145) предусматривает формирование бланка счет-фактуры без НДС, если организация или ИП соответствуют критериям, обозначенным в данной статье. Они освобождаются от обязанности по начислению и уплате НДС при осуществлении продаж и оказании услуг. Но своим клиентам они все равно предоставляют счет-фактуру с пометкой “без НДС”.

Обозначенная статья указывает причины освобождения от выплаты НДС:

- выручка предприятия за 3 месяца (подряд) составляет менее 2 миллионов руб.;

- продавцом не реализовывались акцизные товары.

Налоговая обязанность не снимается, если осуществляется ввоз товарных ценностей в Россию. При таких операциях налог рассчитывается по ст. 146 НК РФ (пп.4 п.1).

Когда не нужно делать отметку “без НДС” в счете-фактуре:

- выполняются операции, не подлежащие начислению добавленного налога по ст.149 – в таких ситуациях в бланке счета-фактуры проставляется ставка 0%;

- если организация или ИП работает на УСН;

- если применяется ЕНВД.

Бланк документа утвержден Правительством РФ (№1137 от 26.12.2011 г.). В 2017 году произошло разделение на 3 периода применения различных форм бланков: до 1 июля 2017 г., с 1 июля до 30 сентября 2017 г., с 1 октября 2017 г.

Оформление заголовочного блока бланка счета-фактуры без НДС производится аналогично обычному бланку и содержат сведения:

- номер и дата документа;

- наименование продавца и его местонахождение;

- ИНН продавца, КПП;

- название грузоотправителя;

- наименование грузополучателя и его адрес;

- номер и дата составления платежного документа;

- информация о покупателе (наименование, юридический адрес, ИНН, КПП);

- валюта, используемая при расчетах, ее код.

Далее в таблице перечисляется наименование продаваемого товара, количество, его стоимость. Различием в оформлении от обычного счета-фактуры является заполнение граф для указания размера налоговой ставки и величина налога на добавленную стоимость (графы 7 и 8), в данных графах фиксируется запись «Без налога (НДС)», которая может быть отпечатана при помощи компьютера, проставлена штампом или написана ручкой.

В завершении документ подписывается директором компании и главным бухгалтером, факсимильное проставление росписей не разрешается.

Когда еще продавец может составить счет-фактуру без НДС

Коммерческие компании или индивидуальные предприниматели могут оформить документ по своей инициативе для предъявления покупателю в следующих моментах:

- осуществление операций без начисления НДС, их перечень достаточно большой и закрытый – в этом случае ставится ставка 0%, формулировка “без НДС” не пишется;

- компания использует такие системы налогообложения, как УСН, ЕСХН, ЕНВД, ПСН.

В перечисленных моментах покупатели не должны осуществлять формирование счет-фактуры, но этот документ может попросить покупатель. Идя навстречу своему клиенту предприятие выписывает бланк без ставки налога.

Просьба контрагента в первом случае непонятна. Налог не выделяется, возмещение покупателю не осуществляется. Это может быть связано с особенностями ведения документации или непониманием ситуации в целом.

Счет-фактура на услуги - образец заполнения для 2018–2019 годов представлен в нашей статье – является объектом пристального внимания многих плательщиков НДС, осуществляющих деятельность такого рода. Рассмотрим, в чем особенности оформления этого документа по услугам.

Кто должен составлять счета-фактуры на услуги

Составление счета-фактуры на услуги, если налогоплательщик работает с НДС, является такой же необходимостью, как и при продаже товаров или выполнении работ. Соответственно, эта обязанность действительна:

- для ИП и организаций, которые работают на общей системе налогообложения (если реализуемая ими услуга не подпадает под исключения, установленные положениями п. 2 ст. 149 НК РФ);

- ИП и организаций, которые частично работают на ОСН, совмещая данный режим с ЕНВД (по видам деятельности, подпадающим под ОСН).

Налогоплательщики, работающие на УСН, ЕНВД, патентной системе, в общем случае освобождены от уплаты НДС. Но есть ряд ситуаций, предопределяющих возможность возникновения и у них обязательства по уплате налога.

Подробнее о таких ситуациях читайте в статьях:

- «НДС при УСН: в каких случаях платить и как учитывать налог в 2018 - 2019 годах?» ;

- «При каких операциях на ЕНВД нужно платить НДС?» .

Составлять счета-фактуры на услуги потребуется организациям и ИП, являющимся плательщиками НДС, при оказании ими услуг:

- плательщику НДС;

- неплательщику НДС, если с ним не оформлено письменное соглашение об отказе от использования счетов-фактур.

Счета-фактуры, составляемые по услугам, подчиняются общим для таких документов принципам их применения и правилам оформления. Однако имеют ряд особенностей в заполнении.

Какие виды счетов-фактур на услуги устанавливает НК РФ

Счета-фактуры, выписываемые на услуги, так же как и составляемые при продаже товаров или работ, делятся на 3 вида:

- обычный, оформляемый по факту отгрузки;

- авансовый, выписываемый при получении предоплаты за оказание услуги;

- корректировочный, создаваемый в случаях согласования изменения цены или объема выполненных услуг, на которые уже были выставлены отгрузочные документы.

О том, можно ли посредством оформления корректировочных счетов-фактур исправлять ошибки, читайте в статье «Корректировочный счет-фактура - не для исправления ошибок» .

Оформление документа каждого из этих видов имеет свою специфику.

Заполнение счета-фактуры по факту оказанных услуг

Полный перечень реквизитов счета фактуры, приведенный в п. 5 ст. 169 НК РФ, предполагает, что в этом документе должны быть указаны:

- порядковый номер, а также дата формирования;

- названия грузоотправителя и грузополучателя, их адреса;

- номер документа, которым осуществлена предоплата (если таковая производилась);

- перечень проданного, его общее количество (либо объем);

- валюта, использованная при составлении;

- идентификатор госконтракта - с 01.07.2017 ;

- единица измерения объема проданного (когда это возможно), а также ее цена без НДС;

- общая стоимость проданного без НДС;

- величина акциза (если таковой начисляется);

- применяемая ставка НДС;

- сумма НДС, исчисленная по указанной ставке;

- суммарная стоимость проданного с учетом НДС;

- в случае импорта товара из-за рубежа — государство происхождения изделия, номер декларации, выписанной на таможне;

- код вида товара по ТН ВЭД ЕАЭС - с 01.10.2017 .

ОБРАТИТЕ ВНИМАНИЕ! Если вы составляете электронные счета-фактуры, в 2019 году вам нужно обновить формат .

Специфика оформления счетов-фактур по услугам заключается в том, что часть этих реквизитов либо не заполняется вообще, либо допускает некоторые отступления от общих правил, т. е.:

- Не нужно приводить наименования фирмы-грузоотправителя и грузополучателя (ставится прочерк), поскольку в данном случае не происходит отгрузка каких-либо изделий (подп. «е», «ж», п. 1 раздела II приложения 1 к постановлению Правительства РФ от 26.12.2011 № 1137).

- Когда для услуги сложно определить конкретную единицу измерения, она может не указываться. В этом случае в соответствующих графах нужно ставить прочерки. Если единица все же определяется, ее наименование должно быть взято из классификатора ОК 015-94 (МК 002-97).

- Акцизы в отношении услуг в РФ законодательно не установлены, поэтому в соответствующей графе будет присутствовать запись: «Без акциза».

- Данные о товарах, ввозимых из-за границы, в документе по услугам не заполняются (ставим прочерки).

Наименование услуги, фигурирующее в счете-фактуре, должно соответствовать указанному в договоре на ее оказание (письмо Минфина России от 26.07.2011 № 03-07-09/22).

Образец заполнения счета-фактуры на услуги с 2019 года можно скачать на нашем сайте.

Заполнение счета-фактуры по предоплаченным за услуги суммам

Принципиальных отличий в заполнении документа, составляемого по факту оказания услуги, и авансового счета-фактуры немного:

- в авансовом счете-фактуре можно приводить обобщенное наименование услуги, если договор между поставщиком и покупателем, откуда Минфин России предписывает брать данное наименование, к тому моменту не подписан;

- в авансовом счете-фактуре обязательно отражается номер документа, подтверждающего факт поступления предоплаты, но если она получена в неденежной форме, ставится прочерк;

- при формировании авансового счета-фактуры нет необходимости указывать объем предоставленных услуг, единицы их измерения, а также цены на них.

Таким образом, при формировании авансового счета-фактуры на услуги можно ставить прочерки везде, кроме пунктов, в которых приводятся:

- номер и дата документа;

- названия продавца и покупателя, их ИНН, адреса;

- номер документа, подтверждающего предоплату;

- название услуги;

- наименование валюты;

- сумма предоплаты;

- ставка налога;

- сумма НДС, которая предъявляется покупателю.

ВАЖНО! Ставка налога должна быть обозначена в авансовом счете-фактуре за услуги как 20/120 (18/118 — по авансам, полученным до 01.01.2019) или 10/110, а не как привычные многим налогоплательщикам 20 (18) или 10% (п. 4 ст. 164 НК РФ).

Заполнение корректировочного счета-фактуры на услуги

В корректировочном счете-фактуре на услуги должны найти отражение:

- точное название документа (т. е. «Корректировочный счет-фактура»);

- номер, а также дата составления;

- номера и даты формирования счетов-фактур, по которым осуществляется корректировка стоимости либо объема предоставленных сервисов;

- названия продавца и покупателя, их адреса, ИНН;

- названия услуг, по которым осуществляется корректировка цен либо уточнение показателей объема;

- показатели объема услуг (при их наличии) до и после корректировок;

- название валюты расчетов;

- идентификатор госконтракта (при наличии);

- цена за единицу измерения услуги;

- стоимость предоставленных услуг без НДС — до и после корректировок цен, объемов услуг;

- ставка налога;

- сумма НДС — до и после корректировок;

- стоимость предоставленных услуг с учетом НДС — до и после корректировок;

- разница между цифрами в исходных счетах-фактурах и полученными в результате корректировок.

А о различиях между корректировочным и исправленным счетом-фактурой читайте в статье «В каких случаях используется исправленный счет-фактура?» .

Какую ставку НДС указывать в корректировочном счете-фактуре с 2019 года, см. .

Итоги

Счета-фактуры в связи с услугами оформляют плательщики НДС, используя при этом все 3 вида этого документа: основной, авансовый, корректировочный. Специфика отражения в них данных по услугам заключается в том, что не все их реквизиты оказываются обязательными для заполнения.

Более того, регистрировать выписанный бланк в книге продаж и иных сводных документах не нужно (если того не желает сам продавец). Кто оформляет счет-фактуру без НДС По желанию (или по требованию клиента) Обязательно Неплательщики НДС, применяющие УСН, ПСН, ЕНВД, ЕСХН Плательщики, освобожденные от НДС согласно ст.145 НК РФ, при реализации ТМЦ, услуг, работ Плательщики, осуществляющие операции из ст.149 НК РФ Плательщики, освобожденные от НДС согласно ст.145 НК РФ, при получении аванс от покупателя Регистрация счета-фактуры без НДС Лица, которые освобождены от налога в силу положений статьи 145 НК РФ, обязаны выставлять счет-фактуру без НДС и регистрировать ее в книге продаж с пометкой «без НДС».

Счет-фактура без ндс: кто оформляет, регистрация, заполнение

Счет-фактура Согласно установленным правилам, организации могут заверять документ печатями своих филиалов или специальными печатями «для счетов-фактур». Чтобы оттиск был признан действительным, на нем должны присутствовать следующие данные:

- ИНН компании;

- полное наименование организации на русском языке;

- субъект РФ, в котором находится организация.

На печатях филиалов в дополнение к обязательным данным указывается наименование структурного подразделения. Нюансы применения печатей должностными лицами фиксируются в распорядительных документах организации.

Использование воспроизведения оттиска или подписи с помощью механического копирования не допускается. Согласно пункту 3 статьи 168 НК РФ, организация обязана выставить покупателю счет-фактуру не позднее 5 дней с момент отгрузки товара или оказания услуг.

Особенности счета-фактуры без ндс в 2017-2018 годах (образец)

Если предприниматель меняет внешнюю форму бумаги, это не должно нарушать существующую последовательность расположения данных и показателей. Чтобы минимизировать вероятность ошибок, рекомендуется использовать утвержденную форму документа. Не все графы счета-фактуры заполняются в каждом конкретном случае.

Если необходимая информация для внесения в соответствующие поля отсутствует, в них ставятся прочерки. Например, графа 6 заполняется только организациями, которые платят акцизы по данным операциям. Если компания не попадает под данное понятие, в графе ставится прочерк.

Внимание

Счет-фактура заверяется оригинальной печатью организации. Кроме того, на документе должны присутствовать подписи должностных лиц, обладающих соответствующими полномочиями. Особенности заверки счета-фактуры индивидуальным предпринимателем содержатся в пункте 6 статьи 169 НК РФ.

Статья 169.

Нужно ли выставлять счет фактуру без ндс

Неправильные действия могут привести к тому, что компания будет обязана заплатить НДС даже в том случае, когда могла бы избежать дополнительных трат. По этой причине эксперты советуют заранее изучить ряд актуальной информации, которая поможет предпринимателю минимизировать вероятность возникновения ошибок. Применение по закону Чтобы ознакомиться с нюансами применения счёта-фактуры при расчетах НДС, необходимо изучить Письмо МНС РФ № ВГ-6-03/404.

В нем сообщается, что счет-фактура – это документ, который выступает основанием для принятия предъявленных сумм налога к вычету или возмещению. Бумага имеет утвержденную форму. Кроме того, существуют правила ведения журналов учета счетов-фактур. Если документ был составлен или выставлен с нарушением установленных правил, он не может быть использован для получения вычета или возмещения налога.

Если реализуются услуги без ндс необходимо ли оформлять счет фактуру

Налог не выделен, возмещать покупателю нечего. Как правило, такая просьба связана с особенностями документооборота контрагента или неполным пониманием ситуации. Во втором случае можно предпринять попытку пояснить для покупателя ненужность счета-фактуры в этом случае. Продавец может в такой ситуации подготовить счет-фактуру без НДС или отказаться от этого действия, выбор остается исключительно за продавцом.

Если покупатель упорен в своем желании получить счет-фактуру, даже если она без налога, то лучше ее выписать, продавец в этом случае ничего не теряет и никаких обязанностей по уплате налога не приобретает. Если счет-фактура заполнен правильно, то есть в поле 7 (ставка), а также в поле 8 (сумма НДС) внесены фразы «без налога», то обязанности уплаты НДС у продавца не появляется, отчитываться перед ФНС с помощью декларации по НДС также не придется.

Особенности счета-фактуры при расчётах ндс

Важно

Надо ли регистрировать счет-фактуру с пометкой «Без налога (НДС)» в книге покупок Полученный от продавца счет-фактура с пометкой «Без налога (НДС)» в книге покупок не регистрируется п. 2 Правил ведения книги покупок. Издательство «Главная книга», © 2017.Сборник типовых ситуаций,2017-12-25. Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Инфо

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту. МЫ ЦЕНИМ МНЕНИЕ ПРОФЕССИОНАЛОВ Пожалуйста, оставьте ваш отзыво ТИПОВЫХ СИТУАЦИЯХ™ Я не получил (-а) ответа на свой вопрос, т. к. ожидал (-а) увидеть… Я получил (-а) ответ на свой вопрос, но мне осталось непонятно…

Формы выписок указанных документов не регламентированы законодателями.Передать обозначенные документы можно путем личного посещения налоговой службы. Также можно передать документацию через Почту России, оформив заказное письмо с описью и уведомлением о вручении. Если все перечисленные действия и условия налогоплательщиком соблюдены, то он может пользоваться правом освобождения от налога на протяжении 1 года (или до того момента, когда условия будут нарушены). На протяжении всего этого периода сохраняется обязанность выставлять клиентам счета-фактуры без НДС. Если по окончании года компания по-прежнему может воспользоваться освобождением от НДС, то нужно опять сообщить о своем праве налоговому органу – не позднее двадцатого числа следующего месяца. Перечень документов аналогичен первичному уведомлению.

Бюджетные учреждения освобождены от уплаты налога на добавленную стоимость только по основной деятельности, финансируемой за счет госзадания. Поэтому если организация ведет любую предпринимательскую деятельность, возникает прямая обязанность уплачивать налог в бюджет. Документом, подтверждающим размер налоговой базы для расчета обязательств, а также право на получение льготы, является счет-фактура. В статье вы сможете скачать бланк (счет-фактура 2019) бесплатно, а также узнать, как правильно его заполнить.

Для чего нужен счет-фактура

По ст. 169 НК РФ, образец счета-фактуры с 01.01.2019 является основанием для принятия покупателем предъявленных продавцом товаров, работ или услуг, имущественных прав, подтверждающих суммы налога к вычету в установленном законодательством порядке.

Форма счета-фактуры 2019 унифицирована и утверждена Постановлением Правительства от 26.12.2011 № 1137. Последние изменения в действующую форму бланка внесены Постановлением Правительства от 19.08.2017 № 981 и действуют с 01.10.2017. Поэтому счет-фактура (бланк 2019 скачать бесплатно вы сможете ниже) должен содержать измененные данные. Наглядно изменения показывает таблица.

Приведем образцы бланков счетов-фактур 2019 в разных форматах, например, вы можете бесплатно скачать бланк счет-фактуры в word 2019 года.

Выписывать счет-фактуру следует только в случаях, подлежащих налогообложению НДС (реализация товаров, работ, услуг или получение предоплаты на реализацию), и только в установленной форме. В противном случае сотрудники ФНС не примут документацию в качестве подтверждения.

Бланк счета-фактуры в Word-формате

Бланк счет-фактура на оплату 2019: скачать бесплатно в Excel

Составляем счет-фактуру правильно

Подробный порядок заполнения счетов-фактур представлен в Постановлении Правительства от 26.12.2011 № 1137, а также в ст. 169 НК РФ. Установлен перечень обязательных к заполнению реквизитов: для отгрузочного счета-фактуры — п. 5 ст. 169 НК, для счета-фактуры на аванс, когда выписывается бланк на предоплату, — п. 5.1 ст. 169 НК.

Допускается несколько видов заполнения бланка счета-фактуры:

- полностью от руки;

- частично от руки и частично на компьютере;

- полностью печатный вариант;

- электронно (без бумажного носителя).

Образец счета-фактуры 2019 год должен быть подписан руководителем бюджетной организации и главным бухгалтером или иными уполномоченными лицами. Для электронных форм используют усиленную квалифицированную электронную подпись уполномоченного лица.

Дата и нумерация выписанной документации должны иметь строгий хронологический порядок. Сведения в новую графу счета-фактуры № 1а «Код вида товара» проставляются в соответствии с Товарной номенклатурой внешнеэкономической деятельности ЕАЭС. Заполняют эту графу только организации-экспортеры, которые ввозят товар на территорию ЕАЭС. Если вид товара по Товарной номенклатуре определить невозможно, в графе следует поставить прочерк.

Формируется счет-фактура онлайн также легко. Существуют много бесплатных интернет-сервисов или специализированных бухгалтерских программ. Большинство из них потребуют зарегистрировать организацию на сайте, а затем можно будет скачать и распечатать уже заполненный вашими данными образец.

Образец счета-фактуры с 01.01.2019

Рассмотрим, как заполнить форму, на конкретном примере: бюджетная организация «АЛЛЮР» реализует услуги аренды бассейна. 09.01.2019 заключен договор на оказание услуг с ООО «Покупатель услуг» на 200 часов. Формируем готовый образец. Скачать бесплатно образец (новый бланк счета-фактура 2019) можно при помощи кнопки.

Основные ошибки в составлении счета-фактуры

Все возможные неточности и ошибки в документе можно разделить на два вида: незначительные, которые не влияют на размер вычета по НДС, и значительные, при наличии которых налоговики не примут документ-подтверждение.

Ошибки, при которых налоговики не примут счет-фактуру:

- Неверная информация о покупателе или продавце, не позволяющая идентифицировать субъект. Помарки не вызовут вопросов. Но если ИНН и наименование указаны неверно, например, в ИНН лишняя цифра, то такую бумагу не примут.

- Сведения, не позволяющие определить, какая продукция реализована или приобретена. К ошибкам такого вида налоговики относятся с особым сомнением. Опечатки и сокращения допустимы. Не принимаются документы, в которых указан другой товар. Например, организация заключила договор на поставку футбольных мячей, а в счете-фактуре указала баскетбольные.

- Невозможно определить сумму продукции или предоплаты. Часто допускают ошибки в указании валюты, в которой производятся расчеты между организациями, или определении ее кода. Арифметические ошибки в общем расчете стоимости тоже недопустимы.

- Ошибки в определении ставки и суммы налога. Такие неточности возникают при неверном указании процентной ставки к конкретному виду товара. Например, продукция, облагаемая нулевой ставкой, в счете-фактуре указана под ставкой в 10 %. Соответственно, и сумма НДС будет рассчитана в документе неверно.

С 2019 года основная ставка НДС — 20 % или 20/120. Обратите особое внимание при формировании документов на оплату.

Чтобы исправить ошибки, сформируйте новый документ — корректировочный счет-фактуру.

Организация от контрагентов, оказывающих услуги, не подлежащие обложению (освобождаемые от налогообложения) НДС (ст. 149 НК РФ), и контрагентов, освобожденных от налогообложения в соответствии со ст. 145 НК РФ, получает счета-фактуры с пометкой "без НДС". Следует ли организации отражать такие счета-фактуры в книге покупок?

По данному вопросу мы придерживаемся следующей позиции:

Организация вправе не отражать в книге покупок счета-фактуры с пометкой "без НДС".

Обоснование позиции:

Форма счета-фактуры и порядок его заполнения установлены постановлением Правительства России от 26.12.2011 N 1137 "О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость" (далее - Постановление N 1137).

C 1 января 2014 года Федеральным законом от 28.12.2013 N 420-ФЗ (далее - Закон N 420-ФЗ) в ст. 169 НК РФ внесены изменения, вступившие в силу с 1 января 2014 года (п. 1 ст. 6 Закона N 420-ФЗ), согласно которым операции, не подлежащие обложению (освобождаемые от налогообложения) НДС в соответствии со ст. 149 НК РФ, исключены из перечня операций, при осуществлении которых обязан составить счет-фактуру, вести журналы учета полученных и выставленных счетов-фактур, книги покупок и книги продаж.

Одновременно п. 2 ст. 3 Закона N 420-ФЗ из п. 5 ст. 168 НК РФ исключены положения, определяющие особенности составления счетов-фактур при реализации товаров (работ, услуг), операции по реализации которых не подлежат обложению (освобождаются от налогообложения) НДС на основании ст. 149 НК РФ. Исключение - счета-фактуры, составляемые при экспорте в страны в ЕАЭС товаров, не облагаемых НДС согласно ст. 149 НК РФ (пп. 1.1 п. 3 ст. 169 НК РФ). При этом в графе 7 таких счетов-фактур нужно указывать ставку НДС 0%.

Следовательно, с 1 января 2014 года при совершении операций, не подлежащих обложению (освобождаемых от налогообложения) НДС (за исключением операций по экспорту в страны в ЕАЭС) в соответствии со ст. 149 НК РФ, налогоплательщики не обязаны составлять и выставлять счета-фактуры. Наряду с этим нормы законодательства о налогах и сборах не содержат и запрета на такие действия, равно как не устанавливают и каких-либо мер ответственности за их совершение.

Так, по мнению финансового ведомства, запрета на составление счетов-фактур при осуществлении освобожденных от налогообложения НДС операций не предусмотрено. В связи с этим составление счетов-фактур с отметкой "Без налога (НДС)" при реализации товаров (работ, услуг), освобождаемых от налогообложения НДС в соответствии со ст. 149 НК РФ, нормам НК РФ не противоречит (письма Минфина России от 07.11.2016 N 03-07-14/64908, от 15.02.2017 N 03-07-09/8423).

Аналогичное мнение было выражено советником государственной гражданской службы РФ 3-го класса Е.Н. Вихляевой: выставление продавцом после 1 января 2014 года счета-фактуры без выделения НДС по освобожденным от налогообложения операциям, указанным в ст. 149 НК РФ, не ведет к искажению суммы НДС (возникновению недоимки) и не является грубым нарушением правил учета доходов и (или) расходов и (или) объектов налогообложения, ответственность за которое предусмотрена ст. 120 НК РФ. Поэтому никаких санкций в этом случае не возникает (смотрите материал: Вопрос: Предположим, узнал о рассматриваемом нововведении с опозданием и в январе организация выставила и зарегистрировала в книге продаж несколько счетов-фактур без выделения суммы НДС. К каким последствиям может привести данное нарушение? ("Строительство: и налогообложение", N 3, март 2014 г.)).

Если же контрагент освобожден от НДС в соответствии со ст. 145 НК РФ, то в этом случае п. 5 ст. 168 НК РФ предусмотрено, что при осуществлении операций по реализации товаров (работ, услуг) счета-фактуры составляются без выделения соответствующих сумм налога. При этом на указанных документах делается соответствующая надпись или ставится штамп "Без налога (НДС)". То есть составлять счета-фактуры в случае применения такого освобождения он обязан.

Таким образом, выставлять счета-фактуры обязательно только по операциям, облагаемым НДС, или когда компания освобождена от налога по ст. 145 НК РФ.

Если же операции не облагаются НДС по ст. 149 НК РФ, обязанность выставления счета-фактуры НК РФ не предусмотрена, однако ее составление, по мнению финансового ведомства, нормам НК РФ не противоречит.

1. В отношении полученных счетов-фактур с пометкой "Без налога (НДС)" от налогоплательщиков при совершении операций, не подлежащих налогообложению (освобождаемых от налогообложения) по ст. 149 НК РФ, отметим следующее.

Согласно п. 3 Правил ведения книги покупок (утверждены Постановлением Правительства РФ от 26.12.2011 N 1137) не подлежат регистрации в ней счета-фактуры, не соответствующие требованиям, установленным ст. 169 НК РФ и Приложениями N 1 и 2 Постановления N 1137.

Также не подлежат регистрации в книге покупок счета-фактуры, полученные в случаях, указанных в п. 19 Правил ведения книги покупок. В п. 19 Правил ведения книги покупок перечислен закрытый перечень случаев, когда счета-фактуры, полученные от продавцов, не подлежат регистрации в книге покупок. Пунктом 19 Правил ведения книги покупок не предусмотрено, что полученные от продавцов счета-фактуры с надписью (штампом) "Без налога (НДС)" не должны регистрироваться в книге покупок.

Таким образом, исходя из того, что при совершении операций, не подлежащих обложению (освобождаемых от налогообложения) в соответствии со ст. 149 НК РФ, НК РФ не предусматривает выставление счета-фактуры, можно предположить, что оформление такого счета-фактуры не соответствует требованиям пп. 1 п. 3 ст. 169 НК РФ. Значит, на основании п. 3 Правил ведения книги покупок организация имеет полное право не регистрировать такой документ в книге покупок. Вместе с тем, поскольку в п. 19 Правил ведения книги покупок отсутствует и запрет на регистрацию таких счетов-фактур, полагаем, что полученные счета-фактуры могут быть и занесены в книгу покупок.

2. Отсутствие обязанности по регистрации полученных счетов-фактур с пометкой без НДС от налогоплательщиков, освобожденных от исполнения обязанностей налогоплательщика по ст. 145 НК РФ, не так очевидно. Так, если в случае осуществления операций, не подлежащих налогообложению (освобождаемых от налогообложения) по ст. 149 НК РФ, мы можем прямо сослаться на норму п. 3 Правил ведения книги покупок, то в случае освобождения от обязанности налогоплательщика по ст. 145 НК РФ к такому выводу мы можем прийти только косвенно, используя ряд аргументов.

Прежде всего повторим, что налогоплательщики, освобожденные от НДС по ст. 145 НК РФ, обязаны выставлять контрагентам счета-фактуры с пометкой "Без налога (НДС)", за исключением совершения операций по реализации товаров (работ, услуг), имущественных прав лицам, не являющимся налогоплательщиками НДС, и налогоплательщикам, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, когда по письменному согласию сторон сделки счета-фактуры не составляются.

В абз. 4 пп. "у" п. 6 Правил ведения книги покупок установлено, что при приобретении товаров (работ, услуг), имущественных прав, которые облагаются по различным налоговым ставкам или не подлежат налогообложению, регистрация счета-фактуры в книге покупок производится в графе 16 на ту сумму, на которую налогоплательщик имеет право на вычет. Получается, что законодательство не обязывает налогоплательщиков регистрировать счет-фактуру, если он получен с пометкой "Без налога (НДС)".

Кроме того, в форме книги покупок (в отличие от предыдущей редакции, действовавшей до 14.08.2014 года) отсутствует и такая графа, как "стоимость покупок по счету-фактуре, освобождаемых от НДС" (постановлением Правительства РФ от 30.07.2014 N 735 (далее - Постановление N 735) в Постановление N 1137 были внесены изменения, в том числе касающиеся формы книги покупок и Правил, которые следует применять с 1 октября 2014 года (письмо Минфина России от 18.09.2014 N 03-07-15/46850)). В частности, был исключен пп. "ч" п. 6 Правил ведения книги покупок, где было указано об отражении в графе 12 книги покупок итоговой стоимости покупок по счету-фактуре, освобождаемых от НДС.

Но в то же время, как было сказано выше, п. 19 Правил ведения книги покупок не предусмотрено, что полученные от продавцов счета-фактуры с надписью (штампом) "Без налога (НДС)" не должны регистрироваться в книге покупок. Соответственно, можно предположить, что в форме книги покупок, утвержденной Постановлением N 1137, предусмотрено вносить информацию по счетам-фактурам, в которых в графе 7 "Налоговая ставка" и в графе 8 "Сумма налога, предъявляемая покупателю" указано "без НДС".

Вместе с тем из п. 1 Правил ведения книги покупок следует, что книга покупок предназначена для регистрации счетов-фактур, выставленных продавцами, в целях определения суммы НДС, предъявляемой к вычету. Согласно п. 2 Правил ведения книги покупок полученные счета-фактуры регистрируются в книге покупок по мере возникновения права на налоговые вычеты в порядке, установленном ст. 172 НК РФ.

Регистрация в книге покупок счетов-фактур, выставленных с пометкой "Без налога (НДС)", не приведет к увеличению суммы налога, подлежащей вычету. Получается, что для целей определения суммы налога к вычету регистрация такого счета-фактуры не имеет смысла и документ можно в книгу покупок не заносить.

Что касается неблагоприятных последствий для организации в случае, если в книге покупок не регистрируются в установленном Правилами ведения книги покупок порядке счета-фактуры с пометкой "Без налога (НДС)", ни Правилами, ни каким-либо другим нормативным актом санкций за нарушение Правил ведения книги покупок не предусмотрено. Если счета-фактуры с пометкой "Без налога (НДС)" не зарегистрированы в книге покупок, то это не приводит к занижению налоговой базы по НДС, к неуплате или неполной уплате сумм налога, как было сказано выше, соответственно, налогового правонарушения, ответственность за которое предусмотрена ст. 122 НК РФ, не возникает.

В то же время существовала арбитражная практика, из которой следует, что у налогового органа возникают претензии при неправильном ведении книги покупок, книги продаж с привлечением налогоплательщика к ответственности по ст. 120 НК РФ. При этом суды указывают, что неправильное заполнение книги покупок, книги продаж не может являться основанием для привлечения к ответственности по данной норме, так как эти документы не являются регистрами бухгалтерского учета, а предназначены только для регистрации счетов-фактур (смотрите, например, постановление ФАС Волго-Вятского округа от 30.06.2006 N А79-15564/2005, постановление ФАС Поволжского округа от 18.01.2005 N А55-8024/04-44, постановление ФАС Уральского округа от 30.11.2004 N Ф09-5093/04-АК). Более поздних судебных решений мы не обнаружили.

Учитывая вышеизложенное, полагаем, что организация вправе не отражать в книге покупок счета-фактуры с пометкой "Без налога (НДС)".

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор Пивоварова Марина

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член РСА Мельникова Елена

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.